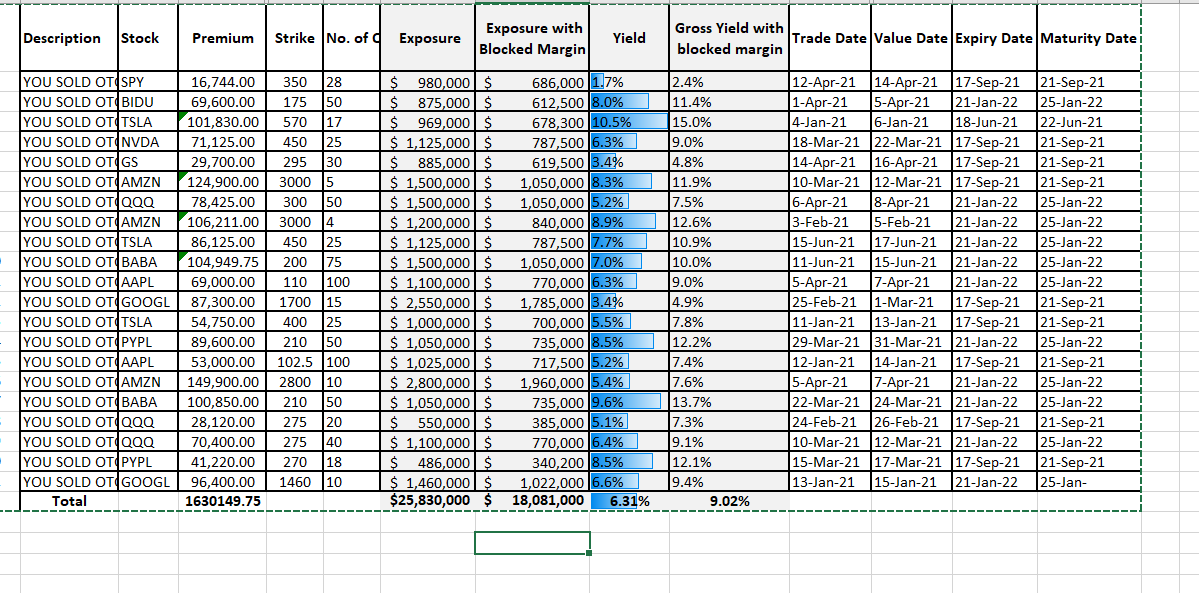

不知道这样算PAPER YIELD对不对

小土 • • 3494 次浏览这个角度看衍生品对不对。。

多谢。

-

小土 楼主#1

这些都是PUT还有CALL。

-

#2

无所谓对不对,重点是这个数算出来有什么意义吗?这样算出来的yield没什么意义。

能代表这个交易的风险吗?不能

能代表这个交易是不是一个理想的交易?不能 -

小土 楼主#3

在算风险感觉假如缩短DURATION 或许好一些。

-

#4

那这个yield大风险比较高还是小风险比较高呢?这个yield主要受OTM程度,Vol,和TTM影响。你没法从这一个数评估风险。而且,这个yield是交易时的数据,风险天天都在变。

-

小土 楼主#5

整体PORTFOLIO还有上一层杠杆和。货币衍生品。

要算下是否保留现在的杠杆数额。

这个都是ON PAPER倒是。 -

#6

一直没看懂楼主要问的是啥?所以没回答如果讲风险,你不能用炒股的思路( YIELD收益率)看期权

索罗斯有句话说,投资本身没有风险,失控的投资才有风险,所以风险的管控很重要

期货的风险在于杠杆,方向,合约到期3方面,

还有就是流通性{很多人不考虑流通性}和本人对标的的了解。

由于期货和股票的交易规则差异,不同的人去参与,会创造不同的风险结果,

历史的结果已经帮我们验证,如果你是新手,肯定是做期货的风险更大,

如果是成熟的操盘手就不太存在这个问题,反而会更偏向于做期货 -

小土 楼主#7

我还在做测试座做测试中。

不知道是否该把到期的区间缩短。 -

小土 楼主#8

做这个是为了测试TAIL RISK STRATEGY的。

也是怕COUNTER PARTY RISK。

我觉得可以缩短DATE TO DATE RISK。 -

#9

Re卖put拿premium的策略没问题,但风险控制必须做好,最差的情况lz要全部收这么多的股票,能不能承受。至于卖put的期权费多点少点,这个影响因素很多,但散户最重要的还是考虑风险敞口吧,毕竟去看vol surface, gamma分析这些不是一般散户玩的。

-

小土 楼主#10

Bingo承受是可以的。 请教下你怎么做风控? 多谢。

-

#11

Re风控很多方法论,很多工具,但我觉得对大部分散户而言,风险控制主要靠3点简单的东西:1.仓位2.分散3.没事别上杠杆。

仓位控制听起来简单但做起来不容易,什么比例叫合适每个人其实都不一样,但如果仓位大到已经影响睡觉的程度,那就是该减减仓位多拿点现金了。同样的道理,如果某一只股票的集中程度已经大到不舒服的程度了,那就是该分散了。 -

#12

这个图画错了,纵坐标下半部分,亏损理论上可不是期权的价格

-

#13

实践出真知前些日子我卖put,本来想偷袭获利几十块,结果收盘账面亏损好几百。不过被迫接下的股票本来就适合长期持有,我就一直拿着了。

-

#14

你说的这是期权组合,我还在学习中目前,我采取的sell put策略是,标的是可以长期持有的,我用的是QQQ,如果到期了没被行权,那就赚权利金,如果被行权,那就拿着,反正长期看,QQQ总是涨的,拿着没坏处。如果真的是买的太多了,那就合适的时候再卖个cover call,把多余的股票卖掉,顺便再赚一次权利金。

-

小土 楼主#15

我是当系统工具用的配合core portfolio 用这个cover tail risk

-

小土 楼主#16

的确。毛毛雨毛毛雨就多了那种

-

#17

如果股票跌了就说明put更贵了,卖put已经在水下,再买一个,需要花费更多,为什么就安全了呢?举个栗子?